Özgür Orhangazi

3 Mayıs 2025

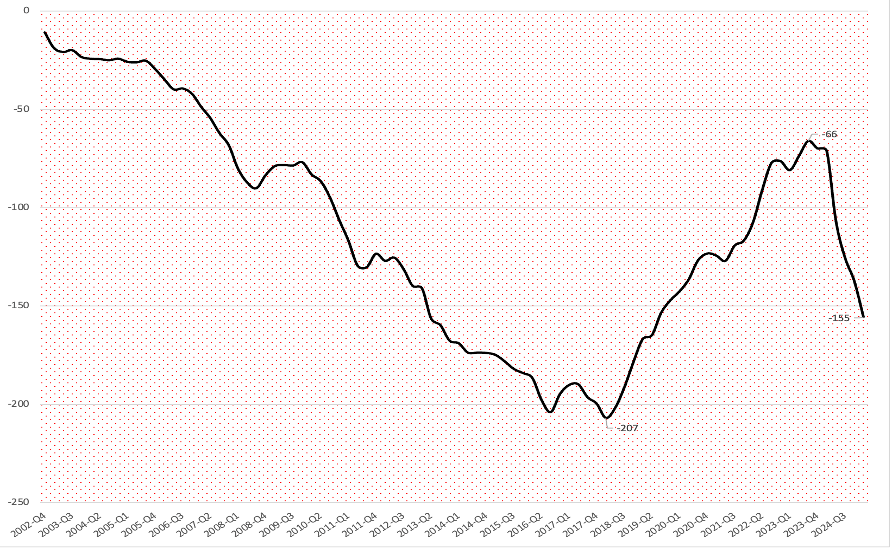

Merkez Bankası, reel sektörde faaliyet gösteren şirketlerin döviz varlık ve yükümlülüklerini takip eden “Finansal Kesim Dışındaki Firmaların Döviz Varlıkları ve Yükümlülükleri” başlıklı bir tablo yayınlıyor. En son Şubat 2025’te yayınlanan bu tablo, şirketlerin yurtiçinde ve yurtdışında yaptıkları işlemler sonucunda oluşan döviz cinsi varlık ve yükümlülüklerini ayrıntılarıyla sunuyor. Bu döviz varlıklarıyla yükümlülükleri arasındaki fark “net döviz pozisyonu” olarak adlandırılıyor. Şekil 1, bu tabloya dayanarak 2002’den günümüze reel sektörün net döviz pozisyonunun nasıl seyrettiğini gösteriyor.

Şekil 1: Finansal kesim dışındaki firmaların net döviz pozisyonu (çeyrekler itibariyle, milyar ABD doları)

Kaynak: TCMB EVDS Finansal Kesim Dışındaki Firmaların Döviz Varlık ve Yükümlülükleri

Şeklin bize 2000’lerin başından bu yana şirketlerin net döviz pozisyonunun sürekli eksi olduğunu, yani döviz varlıklarının döviz yükümlülüklerinin altında seyrettiğini gösteriyor. Net döviz pozisyonundaki bozulma özellikle 2000’lerin ortasından itibaren hızlanıyor, 2008-09 küresel finansal krizi döneminde yavaşlıyor ve bir miktar tersine dönüyor, ancak krizi takip eden dönemde hızla kötüleşmeye devam ediyor. Genel olarak bu dönem Türkiye’ye dış sermayenin ilgisinin yoğun olduğu, dış sermaye girişlerinin de cari açığın da rekorlar kırdığı bir dönemdi. 2009’da dünyadaki likidite bolluğu ve sıfıra yakın faiz oranlarından faydalanmak amacıyla döviz geliri olmayan şirketlerin döviz cinsi borçlanma yapabilmesi üzerindeki kısıtlamaların kaldırılması da bu bozulmaya katkıda bulunmuştu. Bu kısıtlamalar 2018’de geri getirilecekti.

2018 döviz krizi öncesinde, net döviz pozisyonu -200 milyar doları aşmaktaydı. Döviz krizi sonrasında şirketlerin döviz açıklarını kapatmaya giriştiklerini görüyoruz. Aslında kamuoyunda “128 milyar dolar nerede?” sorusu üzerinden tartışılan rezerv satışının önemli bir kısmının şirketler tarafından bu döviz açığını kapamak üzere kullanıldığı tahmin ediliyor. Albayrak döneminde başlayan uygulama, Nebati döneminde de bir yandan faizlerin düşük tutulması bir yandan da döviz kurlarının çeşitli yöntemlerle bastırılmasıyla şirketlerin döviz açık pozisyonlarını düzeltmelerine yardımcı olmuş.

Asıl dikkat çekmek istediğim nokta, Şimşek’in göreve başladığı dönemde -60 ila -70 milyar dolar arasında dalgalanan net döviz pozisyonunun, iki seneden daha kısa bir zamanda oldukça hızlı bir şekilde bozulup -155 milyar dolara ulaşmış olması. Şubat 2025 itibariyle şirketlerin toplam döviz varlıkları 163 milyar dolara yakınken toplam döviz yükümlülükleri 318 milyar doların üzerinde. Bu yükümlülüklerin 122.4 milyar doları ise kısa vadeli yükümlülükler olarak sınıflandırılıyor.

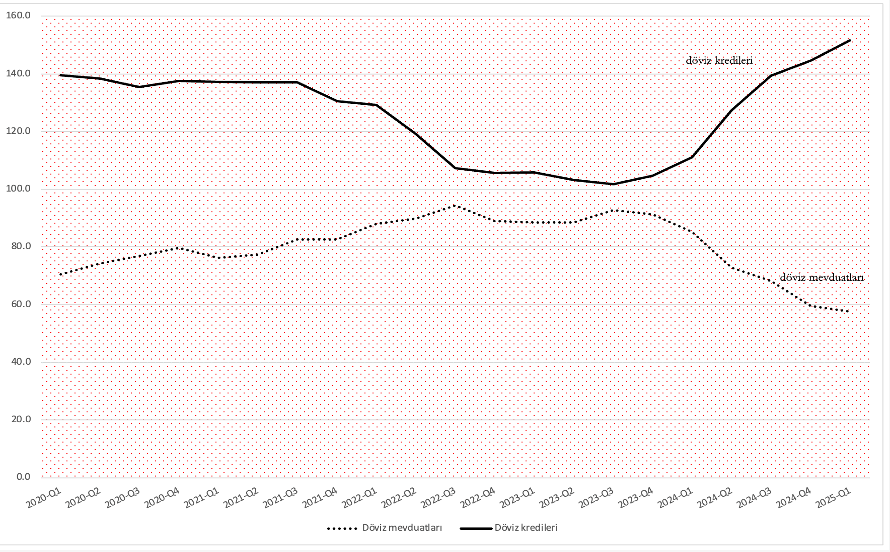

Döviz yükümlülüklerinin detaylarına baktığımız zaman, yurtdışından sağlanan kredilerde sınırlı bir artış görülürken, döviz pozisyonundaki esas bozulmanın şirketlerin yurtiçindeki bankalardan kullandığı döviz veya dövize endeksli kredilerde olduğu görülüyor. Yurtiçindeki bankalardan sağlanan döviz kredileri Şubat 2025 itibariyle 151 milyar doları aşmış durumda. Tam bir sene önceki seviyenin 107 milyar dolar civarında olduğunu hesaba kattığımızda, oldukça hızlı bir döviz cinsi kredi genişlemesi ile karşı karşıya olduğumuz görülüyor. Döviz cinsi kredilerde bu kadar yüksek bir seviyeye en son 2017-18 yıllarında çıkılmış, 2018 döviz krizi sonrasında döviz kredi hacmi hızla daralmıştı.

Şekil 2, 2020’den itibaren reel sektör şirketlerinin yurtiçi bankalardaki döviz mevduatları ile yurtiçi bankalardan temin ettikleri döviz cinsi kredileri gösteriyor. Şimşek “programı” mevduat dolarizasyonunu aşağı çekmekle övünedursun borç dolarizasyonunu hızlandırmış. Borç dolarizasyonu, mevduat dolarizasyonundan daha tehlikelidir. Kur dalgalanmaları ya da ihracat gibi döviz kazandırıcı faaliyetlerde beklenmedik bir daralma, şirketlerde bilanço uyumsuzluğuna yol açabileceği gibi bu döviz cinsi kredileri sağlayan bankaları da zor durumda bırakabilir. Dolayısıyla hem reel sektörün hem bankacılık sektörünün risklerini ve döviz kuru şokları karşısında kırılganlığını artırır. Bu risklerin şu anda pek umursanmıyor olması, nihayetinde ortaya çıkacak sorunların maliyetinin yine devlet tarafından geniş kesimlerin üzerine yıkılacağına olan güvenden kaynaklanıyor olsa gerek.

Şekil 2: Finansal kesim dışındaki firmaların yurtiçi bankalardaki döviz mevduatları ve yurtiçi bankalardan sağladıkları döviz kredileri (çeyrekler itibariyle, milyar ABD doları)

Kaynak: TCMB EVDS Finansal Kesim Dışındaki Firmaların Döviz Varlık ve Yükümlülükleri

Ülkeye döviz çekmek amacıyla uygulanan yüksek faiz politikası, çok kısa vadeli spekülatif sermaye girişlerine yol açsa da dış sermaye girişleri yetersiz kaldı, enflasyonda hedeflenen düşüş elde edilemedi ve faiz oranları da 19 Mart sonrası yeniden yükseltilmek zorunda kalındı. Bu veriler, Şimşek “programı”nın sadece enflasyonu düşürmekte başarısız olmakla kalmayıp aynı zamanda ekonomideki kırılganlıkları artırdığını da gösteriyor.

Önceki yazılar

Şimşek “program”nda sona doğru (mu?)

“Cari açıkta dengelenme ya da yabancının getirdiği döviz nereye gidiyor?”

“Enflasyon meselesi üzerine birkaç not -2”

“Enflasyon meselesi üzerine birkaç not -1”

“Türkiye ekonomisinin havuz problemi”

“Kamuda tasarruf”un arkasında yatan gerçek

Sermayenin saldırısı altında emek