Bu sarmaldan çıkış, kuru tek başına bir rekabet aracı olarak gören dar çerçevenin ötesine geçmeyi gerektiriyor. Uluslararası ticarette rekabet gücü, emeği yoksullaştırarak değil; üretim yapısının ithal girdi bağımlılığını azaltarak, enerji ve ara malı üretiminde kamusal kapasiteyi devreye sokarak ve yatırımı destekleyen güçlü bir iç talep yapısı kurarak mümkün olabilir. Aksi halde kur üzerinden yaratılan her geçici avantaj, maliyetler ve talep kanalıyla hızla geri alınacak; ekonomi, ücretlerin baskılandığı ama üretken kapasitenin artmadığı bir kısır döngü içinde yuvarlanıp durmaya devam edecektir.

Tag: turkiye

IMF Türkiye’yi niye övdü?

IMF’nin önerileri yine aynı: daha yüksek faiz, daha az kamu harcaması, daha düşük ücretler. sermayenin kârlarını ve finansal getirileri koruyan bu çerçeve, Şimşek politikalarıyla bire bir örtüşüyor: Faizleri yüksek tut, büyümeyi ve istihdamı ikinci plana at, kamu harcamalarını kıs, vergileri artır, reel ücretleri baskıla. Yine de dezenflasyondaki sınırlı başarıya karşın Türkiye ekonomisinin hâlâ hem iç hem dış şoklara karşı kırılgan olduğunun IMF tarafından da tespit edilmesinin önemli olduğu söylenebilir. Ama başlıktaki soruya geri dönersek, IMF’nin Türkiye’yi övmesinin ana nedeni, yeterince sert bulmasalar da tam da IMF yaklaşımı ile uyumlu politikaların devrede olmasıdır. Özellikle de yabancı yatırımcılara yüksek getiri sunan yüksek faiz politikası, geniş kesimler üzerindeki vergi yükünü artıran maliye politikası ve reel ücretlerin mümkün mertebe bastırılması konularında.

Döviz açığı ve olası çözümler

Döviz açığı, kısa vadeli müdahalelerle çözülebilecek bir sorun değildir. Ancak, üretim yapısında dönüşümü merkeze alan bütüncül ve kararlı bir programla, orta ve uzun vadede aşılabilir. Bu sorunu çözemeyen bir program, ekonomiyi sürekli dış şoklara açık ve kırılgan bir hâle mahkûm edecek ve dolayısıyla ya uluslararası finansal sermayenin istekleri doğrultusunda dönüşler yapılmak zorunda kalınacak ya da üretimin kritik ithal girdilerinin tedariğinde zorluk yaşanacaktır.

Alternatif ekonomi politikaları neden tartışılmıyor?

Türkiye ekonomisinin yapısal sorunlarını tespit eden ve alternatif bir politika çerçevesini tartışmaya açan pek yok. Bunda yukarıda bahsettiğim neoliberal makroekonomi çerçevesinin bilimsel bir doğru olarak kabul edilmesinin payı oldukça büyük. Ancak, daha önce de belirttiğim gibi bu politika çerçevesinin çoktan sonuna geldik. Dünya ekonomisi büyük değişimlerin eşiğinde. Böyle geçiş dönemleri, aynı zamanda eski ezberlerin yıkıldığı, fırsatların ve risklerin arttığı dönemlerdir. Böylesi dönemlerde alternatif ekonomi politikalarının tartışılmasının önemi de artıyor. Önümüzdeki yazılarda bu konuyu tartışmaya açmaya çalışacağım.

Dış sermayeye yapılan ödemeler rekor kırıyor

Ekonomideki yapısal dengesizlikleri çözmeden, sadece yüksek faiz ile spekülatif finansal sermayeyi çekme politikasının sonucu, dış sermayeye yapılan ödemelerin rekor seviyelere çıkması olmuştur.

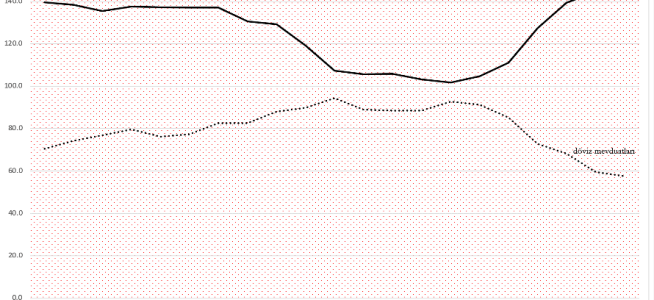

Reel sektörün döviz açığı

Şimşek “programı” mevduat dolarizasyonunu aşağı çekmekle övünedursun borç dolarizasyonunu hızlandırmış. Borç dolarizasyonu, mevduat dolarizasyonundan daha tehlikelidir. Kur dalgalanmaları ya da ihracat gibi döviz kazandırıcı faaliyetlerde beklenmedik bir daralma, şirketlerde bilanço uyumsuzluğuna yol açabileceği gibi bu döviz cinsi kredileri sağlayan bankaları da zor durumda bırakabilir. Dolayısıyla hem reel sektörün hem bankacılık sektörünün risklerini ve döviz kuru şokları karşısında kırılganlığını artırır. Ülkeye döviz çekmek amacıyla uygulanan yüksek faiz politikası, çok kısa vadeli spekülatif sermaye girişlerine yol açsa da dış sermaye girişleri yetersiz kaldı, enflasyonda hedeflenen düşüş elde edilemedi ve faiz oranları da 19 Mart sonrası yeniden yükseltilmek zorunda kalındı. Bu veriler, Şimşek “programı”nın sadece enflasyonu düşürmekte başarısız olmakla kalmayıp aynı zamanda ekonomideki kırılganlıkları artırdığını da gösteriyor.

Faiz artışı işe yarayacak mı?

Bu faiz kararı özellikle yurtiçi yerleşiklerden gelen döviz talebini bir süre kısabilse bile ekonomik durgunluk yayılacak, ödenemeyen krediler, iflaslar ve işsizlik artacak. Bunca maliyete karşı enflasyonda kayda değer bir düşüş beklemek için de ortada bir neden görünmüyor.

Ekonomide yeni rota (mı?)

Son gelişmeler gösterdi ki Şimşek programıyla da az gittik uz gittik ve dönüp baktık ki bir arpa boyu yol gitmişiz. Şunu akılda tutmak gerekir ki henüz çok sert bir yabancı çıkışı ve yerellerden çok güçlü bir döviz talebi görmedik. Uzun tatil sonrası gelişmelerin ne yönde seyredeceği bir yandan ekonomi yönetiminin devreye soktuğu tedbirlerin ne kadar işe yarayacağına bağlıyken ekonomi yönetiminin hangi rotaya yöneleceğini de bu gelişmeler belirleyecek. Her halükarda ekonomiyi kısa vadede daha yüksek enflasyon, beklenenden daha yüksek faiz, daha düşük büyüme ve daha fazla ödenemeyen borç riski bekliyor olacak.

“Rasyonel” politikalar sermaye kaçışını hızlandırıyor mu?

Türkiye ekonomisi finansal olarak da dünya ekonomisiyle tam entegre olmuş durumda. Bu da ülkedeki zengin ve varlıklı kesimlerin ellerindeki sermayenin bir kısmını kolaylıkla yurtdışı yatırımları için kullanmaları sonucunu veriyor. Son dönemde özellikle yurtdışı borsalara ve kripto varlıklara yatırımın kolaylaşmasının da bunda etkisi olduğu düşünülebilir. 2000 sonrası döneme bir bütün olarak baktığımız zaman her 100 dolarlık dış sermaye girişine karşı yurtiçinde yerleşiklerin ortalama 26 doları yurtdışına çıkardığını görüyoruz. 2014-2024 arasında ise ülkeye giren her 100 dolarlık dış sermaye yatırımına karşılık ortalama 44 dolarlık bir çıkış var.

Şimşek “programı”nda sona doğru (mu?)

Şimşek "programı" başarılı mı başarısız mı? Şimşek "programı"nda sona yaklaşıyor muyuz? 2001 ile bugün arasındaki benzerlikle ve farklılıklar neler?