IMF’nin önerileri yine aynı: daha yüksek faiz, daha az kamu harcaması, daha düşük ücretler. sermayenin kârlarını ve finansal getirileri koruyan bu çerçeve, Şimşek politikalarıyla bire bir örtüşüyor: Faizleri yüksek tut, büyümeyi ve istihdamı ikinci plana at, kamu harcamalarını kıs, vergileri artır, reel ücretleri baskıla. Yine de dezenflasyondaki sınırlı başarıya karşın Türkiye ekonomisinin hâlâ hem iç hem dış şoklara karşı kırılgan olduğunun IMF tarafından da tespit edilmesinin önemli olduğu söylenebilir. Ama başlıktaki soruya geri dönersek, IMF’nin Türkiye’yi övmesinin ana nedeni, yeterince sert bulmasalar da tam da IMF yaklaşımı ile uyumlu politikaların devrede olmasıdır. Özellikle de yabancı yatırımcılara yüksek getiri sunan yüksek faiz politikası, geniş kesimler üzerindeki vergi yükünü artıran maliye politikası ve reel ücretlerin mümkün mertebe bastırılması konularında.

Tag: para politikası

Alternatif ekonomi politikaları neden tartışılmıyor?

Türkiye ekonomisinin yapısal sorunlarını tespit eden ve alternatif bir politika çerçevesini tartışmaya açan pek yok. Bunda yukarıda bahsettiğim neoliberal makroekonomi çerçevesinin bilimsel bir doğru olarak kabul edilmesinin payı oldukça büyük. Ancak, daha önce de belirttiğim gibi bu politika çerçevesinin çoktan sonuna geldik. Dünya ekonomisi büyük değişimlerin eşiğinde. Böyle geçiş dönemleri, aynı zamanda eski ezberlerin yıkıldığı, fırsatların ve risklerin arttığı dönemlerdir. Böylesi dönemlerde alternatif ekonomi politikalarının tartışılmasının önemi de artıyor. Önümüzdeki yazılarda bu konuyu tartışmaya açmaya çalışacağım.

Dış sermayeye yapılan ödemeler rekor kırıyor

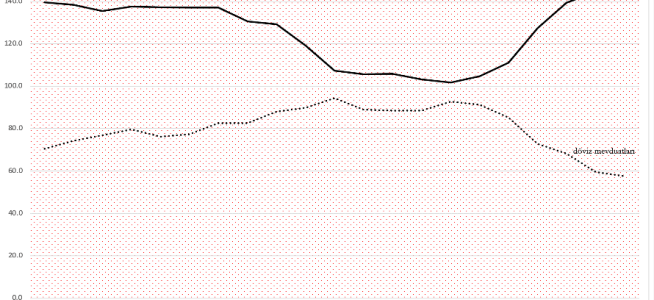

Ekonomideki yapısal dengesizlikleri çözmeden, sadece yüksek faiz ile spekülatif finansal sermayeyi çekme politikasının sonucu, dış sermayeye yapılan ödemelerin rekor seviyelere çıkması olmuştur.

Reel sektörün döviz açığı

Şimşek “programı” mevduat dolarizasyonunu aşağı çekmekle övünedursun borç dolarizasyonunu hızlandırmış. Borç dolarizasyonu, mevduat dolarizasyonundan daha tehlikelidir. Kur dalgalanmaları ya da ihracat gibi döviz kazandırıcı faaliyetlerde beklenmedik bir daralma, şirketlerde bilanço uyumsuzluğuna yol açabileceği gibi bu döviz cinsi kredileri sağlayan bankaları da zor durumda bırakabilir. Dolayısıyla hem reel sektörün hem bankacılık sektörünün risklerini ve döviz kuru şokları karşısında kırılganlığını artırır. Ülkeye döviz çekmek amacıyla uygulanan yüksek faiz politikası, çok kısa vadeli spekülatif sermaye girişlerine yol açsa da dış sermaye girişleri yetersiz kaldı, enflasyonda hedeflenen düşüş elde edilemedi ve faiz oranları da 19 Mart sonrası yeniden yükseltilmek zorunda kalındı. Bu veriler, Şimşek “programı”nın sadece enflasyonu düşürmekte başarısız olmakla kalmayıp aynı zamanda ekonomideki kırılganlıkları artırdığını da gösteriyor.

Faiz artışı işe yarayacak mı?

Bu faiz kararı özellikle yurtiçi yerleşiklerden gelen döviz talebini bir süre kısabilse bile ekonomik durgunluk yayılacak, ödenemeyen krediler, iflaslar ve işsizlik artacak. Bunca maliyete karşı enflasyonda kayda değer bir düşüş beklemek için de ortada bir neden görünmüyor.

Şimşek “programı”nda sona doğru (mu?)

Şimşek "programı" başarılı mı başarısız mı? Şimşek "programı"nda sona yaklaşıyor muyuz? 2001 ile bugün arasındaki benzerlikle ve farklılıklar neler?

Sefalet ya da Sefalet: Sermayenin Asgari Ücret Programı

Sermaye cephesi güçlü, birleşik ve kararlı. Bu cephe, önüne geleni, emekçiyi, emekliyi, küçük çiftçiyi, doğayı, çevreyi, yeraltı ve yerüstü tüm zenginlikleri yutmakta kararlı.

Prof. Dr. Aziz Konukman’a Armağan: Türkiye Ekonomisinin Serencamı

Türkiye ekonomisinin dünya ekonomisine entegrasyon biçimlerini sorgulayan, planlı, dengeli ve eşitlikçi bir büyüme perspektifine yönelik politikaların geliştirilmesi ve geniş destek bulması için bir süre daha bekleyecek gibi görünüyoruz. Orta ve uzun vadede dış sermaye girişlerine olan bağımlılık, yüksek ithalat oranları, sanayide düşük verimlilik, düşük teknolojili emek yoğun üretim, tarımsal üretimdeki gerileme, gelir ve varlık eşitsizliği, yoksulluk gibi sorunları ele alan bir politika çerçevesinin ortaya çıkma olasılığı şu an için ufukta görünmemektedir. Türkiye kapitalizminin yapısal sorunlarının bedelini emeğe ödeten mevcut programlara alternatif olarak, yapısal sorunları çözmeye yönelik, emekten yana ve eşitlikçi ekonomi politikalarının tasarlanıp uygulanması mümkündür. Ancak bunun gerçekleşmesi için, bu politikaları talep eden ve destekleyen güçlü bir toplumsal ve siyasal dinamiğin varlığı gerekmektedir. Dolayısıyla, sorun sadece “rasyonalite” veya “liyakat” değil, aynı zamanda politik güç meselesidir

Cari açıkta dengelenme ya da yabancının getirdiği döviz nereye gidiyor?

2024’ün ilk 9 ayında yurtiçinde yerleşikler mevduat, portföy yatırımı ve doğrudan yatırım kanallarından 29,8 milyar dolar yurtdışına çıkarmış. Yani Şimşek’in yüksek faizler ve çeşitli taahhütlerle ülkeye çektiği dövizin yarıdan fazlası Türkiye’den sermaye çıkışını finanse etmiş. 2024'ün ilk 9 ayında yurtdışına yaklaşık 21.5 milyar dolar kâr payı ve faiz ödemesi yapılmış. Aynı dönemde Türkiye'ye giren toplam dış sermaye 51.8 milyar dolar. Yani ülkeye giren yabancı sermayenin yaklaşık yüzde 40'ını kâr payı ve faiz ödemesi olarak geri vermişiz!

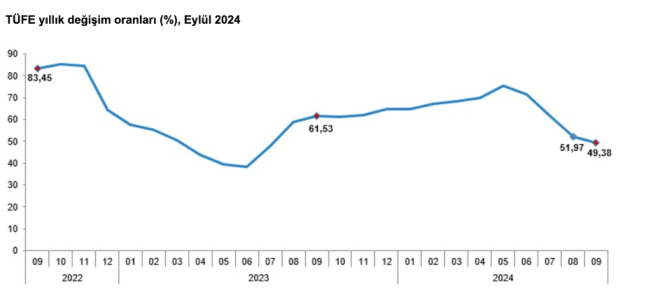

Enflasyon meselesi üzerine birkaç not – 2

Türkiye’de genel ücret seviyesi de geniş kitlelerin alım gücü de halihazırda hayli düşürülmüş durumda. Şimşek’in dezenflasyon programı ise çalışanlara 2025’te sadece beklenen enflasyon kadar ücret artışı yapılmasını savunarak bir anlamda “reel gelirlerinizde yaşanan düşüşün kalıcı olmasını kabul edin, bu enflasyon meselesi sulh içerisinde çözülsün” demeye getiriyor.